Полный гид по выбору идеальной кредитной карты от Сбербанка для ваших финансовых нужд

Сегодня финансовый мир предлагает огромный выбор различных карточек, каждая из которых имеет свои особенности и преимущества. При этом у нас есть возможность подобрать именно тот продукт, который будет полностью соответствовать нашим требованиям. Но как разобраться среди множества предложений и не запутаться в их условностях?

Финансовая грамотность становится важным аспектом в современном обществе, особенно когда речь заходит о важнейших инструментах управления личными финансами. Знание основных параметров, которые следует учитывать, поможет вам сделать правильный выбор и избежать ненужных трат. В этом разделе мы разберем ключевые моменты, на которые стоит обратить внимание при выборе подходящего варианта.

Различные предложения могут включать бонусные программы, условия начисления процентов и комиссии, что в свою очередь влияет на ваше финансовое состояние. Поэтому важно понимать, какие из этих аспектов будут приоритетными при принятии вашего решения. Погрузитесь в мир возможностей и найдите то, что сделает вашу жизнь проще и удобнее.

Типы кредитных карт от Сбербанка

Для пользователей доступны различные варианты, которые отличаются между собой условиями, функционалом и преимуществами. Такой разнообразный выбор позволяет каждому найти то, что наиболее удобно и выгодно в конкретной ситуации.

Классическая карта

Это универсальный инструмент, подходящий для ежедневных покупок и экстренных ситуаций. Классическая карта предлагает стандартный лимит и стабильные условия погашения. Основная цель – обеспечить доступ к средствам, когда это необходимо.

Карта с кэшбеком

Если вы хотите получать возврат части потраченных средств, обратите внимание на предложения с кэшбеком. Такие карты позволяют зарабатывать на повседневных расходах, что делает их особенно привлекательными для активных покупателей. Каждая покупка приносит небольшую, но приятную выгоду.

Сравнив доступные варианты, можно подобрать что-то, что идеально впишется в ваш финансовый стиль жизни и предоставит комфортные условия для использования.

Критерии выбора карты для клиента

При наличии множества предложений от финансовых учреждений, несложно запутаться в разнообразии вариантов. Основные факторы, которые влияют на решение, следует рассмотреть более детально. Важно понять, какие аспекты могут оказать значительное влияние на будущие операции и удобство использования.

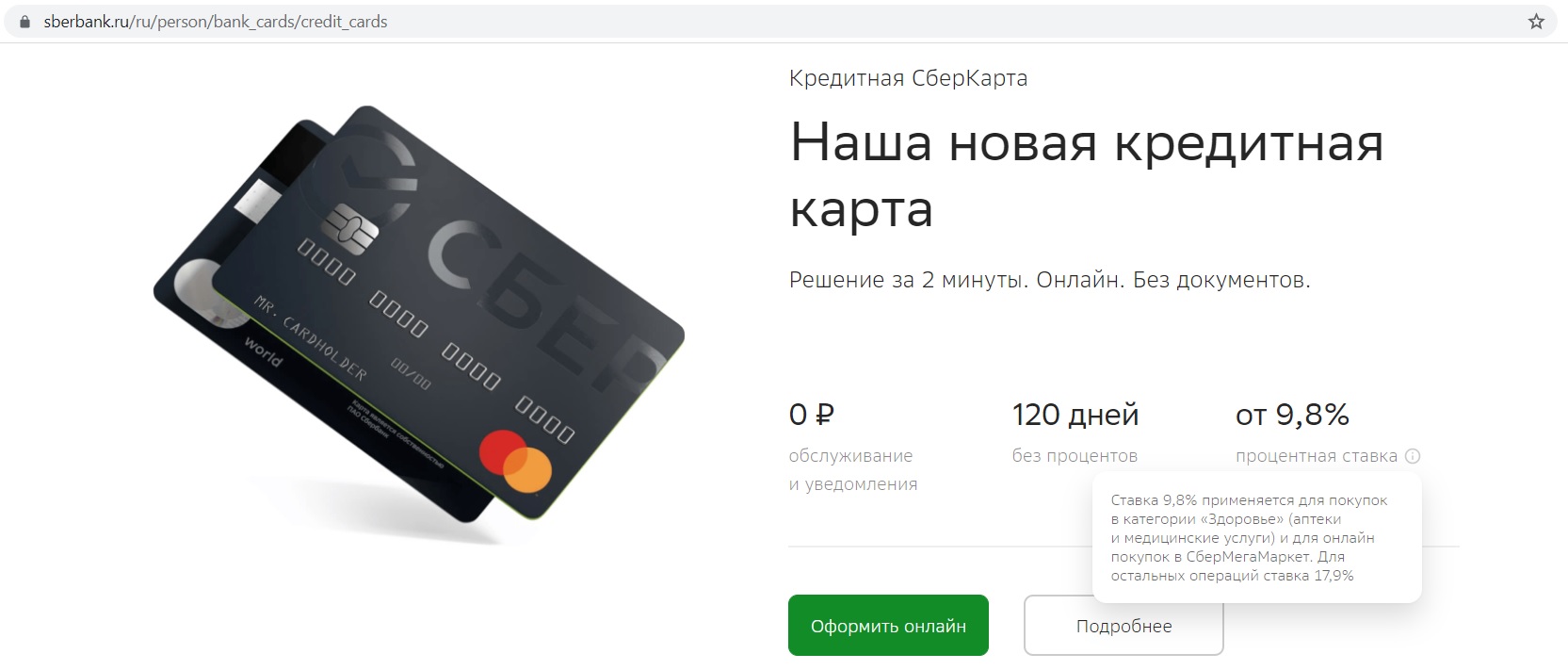

Первое, что стоит учесть, – это условия обслуживания. Обратите внимание на ежемесячные платежи, комиссии и периоды льготного кредитования. Чем меньше дополнительных затрат, тем лучше.

Второй момент – это лимит расходования средств. Оцените, насколько важен для вас высокий лимит, и будут ли ваши привычки расходования соответствовать предложенным условиям.

Третий критерий – дополнительные привилегии, такие как бонусные программы, скидки или кэшбэк. Эти преимущества могут существенно повысить привлекательность финансового продукта.

Четвертое, не забудьте про интернет-банкинг и мобильные приложения. Удобный интерфейс и доступность сервиса могут значительно облегчить управление вашими финансами.

И наконец, пятое – репутация банка. Надежность учреждения также играет немаловажную роль в выборе, ведь вам нужно быть уверенным в защищенности своих средств.

Учитывая все эти моменты, можно сформировать более чёткое представление о том, какой именно финансовый инструмент подойдёт для вашего образа жизни и потребностей.

Преимущества и недостатки кредиток Сбербанка

Когда речь заходит о выборе финансового инструмента, немаловажно рассмотреть все плюсы и минусы, которые могут повлиять на ваше решение. Кредитные предложения от данного учреждения привлекают внимание за счет различных условий и возможностей, но важно разобраться, что именно они могут предложить, а какие моменты стоит учесть, чтобы избежать неприятных сюрпризов.

Преимущества

Гибкость в использовании: Возможность распоряжаться средствами по своему усмотрению – это большой плюс. Можно покрывать неожиданные расходы или делать крупные покупки, когда нет необходимой суммы наличными.

Бонусные программы: Множество предложений включает в себя накопление баллов или кэшбэк за покупки, что позволяет не только экономить, но и получать дополнительные выгоды при постоянных расходах.

Недостатки

Процентные ставки: Как и в любом другом финансовом инструменте, здесь имеются свои риски. Высокие процентные ставки при просрочке могут привести к значительным затратам.

Скрытые комиссии: Иногда условия могут содержать нюансы, которые не так просто заметить на первый взгляд. Важно внимательно изучить все условия перед подписанием.