Эффективные способы расчета льготного периода по кредитной карте Сбербанка с подробным пошаговым руководством для клиентов

В современном мире финансовых инструментов многие люди стремятся извлечь максимальную выгоду из возможностей, которые предлагают банки. Одним из таких инструментов является определенный срок, когда пользователь может пользоваться средствами без необходимости выплаты процентов. Разобраться в этом процессе иногда бывает непросто, однако это важно для управления личным бюджетом.

Сегодня мы рассмотрим, как можно правильно понять последовательность действий и условия, которые позволят эффективно использовать предоставленный срок. Существует несколько аспектов, на которые стоит обратить внимание, чтобы не упустить возможность избежать переплаты и сохранить деньги.

Каждый этап имеет свое значение, и важно осознать, что умение пользоваться финансовыми предложениями может значительно облегчить жизнь. Давайте вместе погрузимся в детали, чтобы выяснить, на что стоит обратить внимание и как избежать распространенных ошибок в этой области.

Основные понятия льготного периода

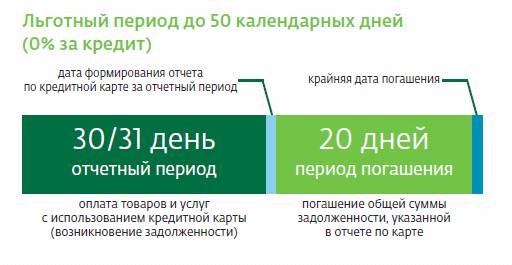

Сам по себе этот термин подразумевает временные рамки, в течение которых можно вернуть потраченные средства без дополнительных затрат. Нередко это максимальная длина, за которую клиент может погасить свою задолженность без начисления штрафов. Факторы, определяющие такие условия, могут варьироваться от банковской политики до индивидуальных условий предоставления услуг.

Каждый понимает, что знание этих спецификаций не только защищает от ненужных финансовых потерь, но и способствует планированию бюджета. Возможно, у вашего банка есть свои уникальные предложения, которые стоит изучить. Не забывайте также учитывать, что в этом вопросе важна каждая мелочь, включая временные рамки и условия для использования.

Шаги для расчета сроков без процентов

Зная, как правильно поступить, можно легко определить, в какие моменты можно использовать средства без дополнительных затрат. Это поможет избежать ненужных переплат и лучше спланировать свои финансы. Давайте разберем основные этапы, которые облегчат понимание этого процесса.

1. Ознакомьтесь с условиями вашего продукта

Первый шаг к успеху – изучение документации, предоставленной банком. Обратите внимание на информацию о сроках беспроцентного пользования, а также на возможные условия активации данного преимущества. Некоторые банки могут предлагать разные сроки для разных типов операций.

2. Определите, когда начинается свободный срок

Необходимо выяснить, с какого момента начинает действовать позитивное условие. Обычно начинается отсчет с даты совершения покупки, но может быть также установлено фиксированное время в зависимости от договора. Убедитесь, что вы точно знаете начало отсчета.

Тщательное планирование, основанное на этих двух факторах, позволит эффективно использовать финансирование и не допускать ошибок при погашении задолженности. Будьте внимательны и всегда следите за актуальными данными по вашему продукту!

Также помните, что сроки могут варьироваться в зависимости от вашего банка и условий конкретной услуги.

Ошибки при использовании кредитной карты

Владение кредиткой может быть весьма удобным, но иногда это приводит к не самым лучшим последствиям. Частые ошибки в обращении с такими финансовыми инструментами способны не только испортить настроение, но и создать серьезные проблемы с деньгами. Давайте разберемся, на что стоит обратить внимание, чтобы избежать распространенных заблуждений и недоразумений.

Игнорирование условий договора

Порой пользователи торопятся подписать соглашение, не вникая в его детали. Это может обернуться неприятными сюрпризами, например, высокими процентными ставками или комиссионными сборами. Обязательно стоит ознакомиться с условиями использования и сроками, чтобы не оказаться в сложной финансовой ситуации.

Неправильное использование кредитного лимита

Зачастую владельцы таких карт не следят за своим лимитом и используют его неразумно. Переполнение доступной суммы может привести к штрафам и ухудшению кредитной истории. Умение планировать свои расходы и контролировать лимит играет ключевую роль в успешном управлении финансовыми ресурсами.